Wenn Geld nach Rüstungsindustrie, nach Pornografie, Alkohol oder Tabak riecht, dann macht Schwester Nicole, die Finanzverwalterin des Pariser Notre-Dame-Ordens, einen weiten Bogen darum. Jedes halbe Jahr lädt sie die Chefs großer Konzerne ein und bombardiert sie mit Fragen: "Wie viele Mitarbeiter haben Sie eingestellt? Wie steht es mit der Mitbestimmung, der Fortbildung, der Beschäftigung Behinderter ...?" Anhand eines Fragenkatalogs klopft sie die Unternehmen auf ihre ethischen Vorstellungen, vor allem auf ihr soziales Engagement hin ab und klassifiziert sie ähnlich wie die Rating-Agenturen Moody's oder S&P.

Schwester Nicoles Rating-Ergebnisse sind für die Firmen wichtig, denn sie verwaltet in ihren beiden Fonds etwa 400 Millionen Franc, mehr als 800 Millionen Schilling. In Unternehmen mit schlechten Noten investiert die Nonne keinen Sous. 1983 hat Nicole Reille den ersten Ethikfonds Frankreichs namens Nouvelle Stratégie 50 aufgelegt. 1998 folgte der Aktienfonds Actions Éthique, der Renditen bis zu 40 Prozent erreichte. Die Nonnen von Notre-Dame haben mit ihrem Ethikfonds einen regelrechten Boom in Frankreich ausgelöst. In den Jahren 1999 und 2000 wuchs das Volumen der ethischen Investmentfonds um durchschnittlich 56 Prozent p.a. von 324 Millionen Euro Ende 1998 auf 794 Millionen Euro Ende 2000. Mittlerweile stehen ethisch orientierten Anlegern in Frankreich über 30 Fonds zur Auswahl. Das Beispiel aus Frankreich steht für einen Trend, der sich in ganz Europa beobachten lässt. Allein in den ökologischen Fonds liegen in Europa drei Milliarden Euro, viele andere grüne Anlageformen kommen noch hinzu.

Religiöser Ursprung

Die Ursprünge des ethischen Investments sind am Beginn des vorigen Jahrhunderts in den USA zu finden. Wie Schwester Nicole waren es auch dort religiös motivierte Anleger, die ihren Investitionsentscheidungen bestimmte ethische Wertmaßstäbe zugrunde legten. In erster Linie wurden aus den Portfolios sogenannte "sin-stocks" ausgeschlossen, das heißt, Wertpapiere von Alkohol-, Tabak- und Glücksspielunternehmungen. Das ist zwar eine relativ primitive Art von socially responsible investing, besitzt aber offensichtlich für amerikanische Anleger durchaus einigen Charme, denn 1999 wurden über zwei Milliarden US-Dollar nach diesen Kriterien angelegt, was 13 Prozent aller in den USA verwalteten Vermögen entspricht.

In Europa begnügen sich ethisch-ökologisch orientierte Anleger nicht mit der Einhaltung einiger Ausschlusskriterien, sondern wollen, dass von den Unternehmen, in die sie investieren, eindeutig positive Effekte für die Umwelt oder die Gesellschaft ausgehen. Die Investitionsentscheidungen fallen daher häufig zugunsten von Unternehmen, die im Bereich erneuerbarer Energien oder Ressourcen-effizienter Verfahren angesiedelt sind. Doch es lässt sich auch eine andere Strategie beobachten: Man investiert in "schwarze Branchen", wie die Automobil- oder Petrochemieindustrie, pickt aber jeweils die Unternehmen heraus, die im Umwelt- und Sozialbereich am fortschrittlichsten sind, die sogenannten "Öko-Leader", um so Veränderungsprozesse zu beschleunigen.

Kulturverträglich?

Die für die Investitionsentscheidung nötigen Informationen bieten spezialisierte Rating-Agenturen. Sie unterscheiden sich kaum von Finanzrating-Agenturen wie Standard & Poors oder Moody's, nur dass sie die sozialen und ökologischen Auswirkungen eines Unternehmens unter die Lupe nehmen. Der umfangreichste Kriterien-Katalog für diese Ratings ist der Frankfurt-Hohenheimer Leitfaden. Er bezieht neben der Umwelt- und Sozialverträglichkeit auch die Kulturverträglichkeit von Unternehmensaktivitäten mit ein. Ein Team von Bankern, Ethikern, Ökonomen und Theologen hat ihn zu Beginn der neunziger Jahre erarbeitet. Die Münchner oekom research AG führt auf Grundlage dieser Kriterien Ratings durch, dabei werden jeweils die Unternehmen einer Branche untersucht. Die Teilnahme ist freiwillig, allerdings besteht auf Seiten der Unternehmen ein gewisses Eigeninteresse, denn es bleibt nicht unerwähnt, wenn sich ein Unternehmen der Bewertung verweigert. Außerdem ist ein gutes Abschneiden die beste Werbung für Investoren.

Selbst bei einem schlechten Rating gewinnt das Unternehmen wertvolle Informationen über Schwachstellen der Unternehmenspolitik, berichtet Johannes Hoffmann, Professor für Moraltheologie in Frankfurt und Initiator des Rating-Projekts. "Die Deutsche Telekom ist zum Beispiel von der oekom research AG 1994 erstmals geratet worden und landete im letzten Drittel der Unternehmen, denn sie hatte kein hinreichendes Umweltmanagement und alle Kabel waren auf Basis des umweltschädlichen PVC hergestellt worden. Innerhalb eines Jahres hat die Telekom ein differenziertes Umweltmanagement eingesetzt und neue Kabel entwickelt. Das heißt, durch dieses Rating ist nicht nur ein ethischer Wettbewerb ausgelöst worden, sondern es sind auch Innovationen ausgelöst worden, die Arbeitsplätze geschaffen und gesichert haben."

Die Rating-Agenturen werten alle Unternehmensinformationen aus und versenden einen etwa 200 Punkte umfassenden Fragenkatalog. Johannes Hoffmann hat die Erfahrung gemacht, dass die Unternehmen in der Regel ehrlich antworten, "weil sie es vom Finanz-Rating gewohnt sind, dass sie wegen einer unwahren Aussage unheimlich runtergestuft werden." Zusätzlich berücksichtigt man externe Informationen, zum Beispiel von Transparency International in Bezug auf Korruption, oder von Menschenrechts- oder Umweltschutzgruppen, ob bei Unternehmenstöchtern in Dritte-Welt-Ländern Umwelt- beziehungsweise Sozialstandards verletzt werden.

Produkte in "grün"

Die Produktpalette der ethisch-ökologischen Anlagen unterscheidet sich nicht von konventionellen Anlagen: Aktien, Investmentfonds, Rentenpapiere, Lebensversicherungen, Direktbeteiligungen zum Beispiel bei Windparks, Sparbriefe, Sparkonten und Festgelder - alles das gibt es auch in "grün".

Entgegen einem verbreiteten Vorurteil brauchen ethisch-orientierte Anleger keine Rendite-Asketen zu sein. Ganz im Gegenteil: So verzeichnen zum Beispiel die Kurse von grünen Aktien geringere Schwankungen und eine höhere Wertentwicklung als konventionelle Aktien. Die verschiedenen Aktien-Indizes sprechen hier eine deutliche Sprache. So hat zum Beispiel der Naturaktienindex (NAI), der 20 besonders umweltfreundliche Unternehmen aus elf Ländern beinhaltet, im Zeitraum von seiner Einführung im April 1997 bis Ende 2000 rund 77 Prozent besser abgeschnitten als der MSCI (Morgan Stanley Capital International Index, der für die Marktstruktur repräsentative Unternehmen aus 22 Industrieländern enthält). Ähnliche Ergebnisse zeigt der Vergleich des Dow Jones Global Index mit dem DJSGI (Dow Jones Sustainability Group World Index, der über 200 der weltweit führenden Sustainability-Unternehmen aus 68 Branchen enthält).

Weitere Schubkraft wird das ethisch-ökologische Investment durch die Umgestaltung des Rentensystems erfahren. Dem Vorbild Großbritannien folgend hat Deutschland im Gesetz zur Rentenreform Anbieter von betrieblicher oder privater Altervorsorge verpflichtet, den Anlegern Rechenschaft darüber abzugeben wie ethische, soziale und ökologische Belange bei der Verwendung der Beiträge berücksichtigt werden. Und schließlich werden sich langsam auch institutionelle Anleger wie Kirchen, NGOs oder Gewerkschaften bewusst, dass sie mit ihrem Anlageverhalten großen Einfluss ausüben können.

Tipps

Infos & Adressen

Die informative Broschüre "Mehr Wert: ökologische Geldanlagen" enthält alle wichtigen Anlegerinformationen, viele Adressen, Literaturhinweise und Links. Sie ist kostenlos beim deutschen Umweltbundesamt, Tel.49-30-8903-0, zu beziehen, www.umweltbundesamt.de.

Die österreichische Regierung hat einen Österreich-Teil dazu in Auftrag gegeben, ab November beim Umweltministerium unter 0800 240 260 zu bestellen.

Online-Magazin für ökologisch-nachhaltige Geldanlagen: www.ecoreporter.de;

Verein CRIC für ethisch orientierte Investoren www.cric-ev.de,

Tel. 49-6198-65666;

Banken: GLS Gemeinschaftsbank eG www.gls.de; UmweltBank AG www.umweltbank.de.

Branchen mit schlechtem Rating: Kinderarbeit, Tierversuche, Rüstung, Sex & Gen-Technik

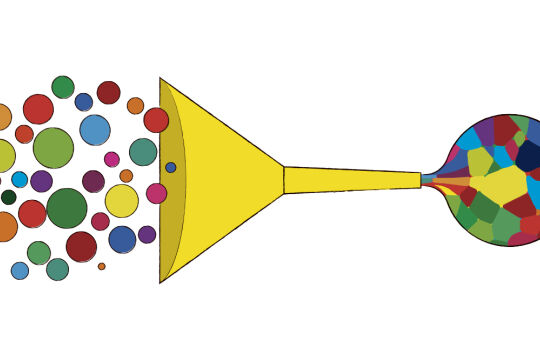

Wie sind die Marktchancen von ethisch-ökologischen Finanzprodukten? Wer sind die potentiellen Kunden? Um diese Fragen zu beantworten hat das Institut für Markt-Umwelt-Gesellschaft (imug) in Hannover Anfang 2001 repräsentative Haushaltsbefragungen durchgeführt. Dabei wurde deutlich, dass bei den Negativkriterien eindeutig die Kinderarbeit überwiegt. 87 Prozent der Befragten möchten kein Unternehmen in ihrem Portfolio, das Kinder beschäftigt. Als weitere Ausschlusskriterien für Anlageentscheidungen folgen Rüstung (76,8 Prozent), Tierversuche (51,7 Prozent) und Gen-Technik (42,7 Prozent). Wichtig ist für die Anleger vor allem, dass ein Fonds Unternehmen aufnimmt, die sich durch besondere Leistungen im Umweltschutz auszeichnen (77,2 Prozent). An zweiter Stelle, dass das Unternehmen transparent ist und Informationen weitergibt (59,6Prozent) und soziale Leistungen für Mitarbeiter bereitstellt (59 Prozent).

Ethisch-ökologische Geldanlagen verfügen über ein sehr großes Potential. Wie die imug-Befragung in Deutschland ergab, halten 44 Prozent der Befragten ethisch-ökologische Fondsprodukte für attraktiv oder sehr attraktiv. Demgegenüber steht der geringe Anteil von nur 0,68 Prozent, der tatsächlich solche Fonds in seinem Depot besitzt. Die Große Kluft zwischen theoretischer Befürwortung und praktischer Zurückhaltung lässt sich in erster Linie auf mangelnde Information zurückführen. "Weil es schwierig ist, zuverlässige Informationen zu solchen Fonds zu erhalten" und "weil es nicht bekannt ist, wo man diese Fonds bekommt" sind die mit Abstand häufigsten Antworten auf die Frage, warum jemand bisher nicht nach diesen Kriterien investiert hat. Lediglich drei Prozent der Befragten wurden derartige Produkte jemals angeboten.