Corona-Crash: Viren im Herzen der Ökonomie

Warum das Coronavirus das Herz-Kreislauf-System der Weltwirtschaft ernsthaft gefährden könnte. Und welche beherzten Interventionen nun zur Stabilisierung und Heilung notwendig wären. Eine Analyse.

Warum das Coronavirus das Herz-Kreislauf-System der Weltwirtschaft ernsthaft gefährden könnte. Und welche beherzten Interventionen nun zur Stabilisierung und Heilung notwendig wären. Eine Analyse.

„Was die Weltwirtschaft angeht, so ist sie verflochten.“ Mit diesem lapidaren, unter dem Pseudonym „Kaspar Hauser“ veröffentlichten Satz karikierte Kurt Tucholsky 1931 die gelehrte Ratlosigkeit der Ökonomie angesichts der Weltwirtschaftskrise. Wie aktuell er bis heute geblieben ist, zeigen die widersprüchlichen Erklärungsmuster der Coronakrise. Noch zu Beginn des Monats Februar blieben die ersten Anzeichen der Verbreitung der neuen Viruserkrankung ohne Auswirkungen auf die Aktienbörsen. Sowohl in den USA als auch in Europa kletterten die Bewertungen sogar auf einsame Rekordhöhen.

Erst gegen Monatsende führte dann die explosive Verbreitung von COVID-19 in Italien zu Angstreaktionen, die sich in den letzten Tagen massiv verstärkten. Viele Marktteilnehmer verloren die Nerven und trennten sich angesichts eingetrübter Aussichten von ihren Aktienbeständen. Algorithmen, die bei bestimmten Kursen automatisch Verkäufe auslösen, verstärken solche Entwicklungen.

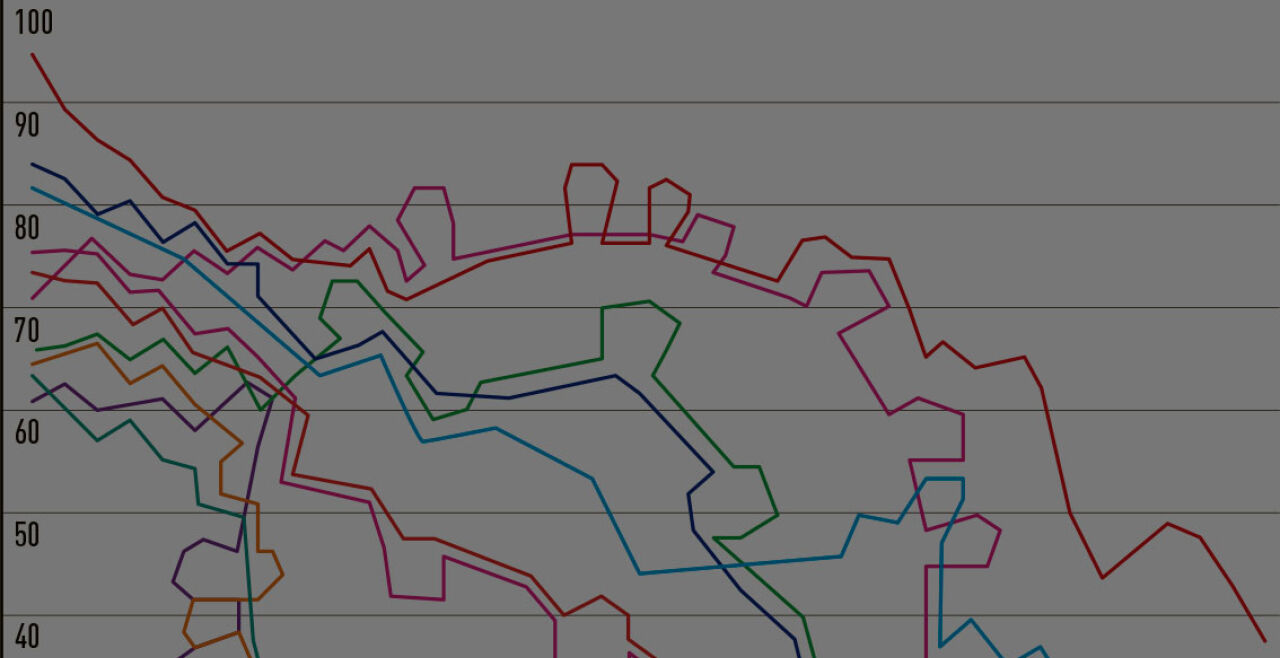

Kein Ende abzusehen

Zu Wochenbeginn fiel der Kurssturz an der New Yorker Börse derart stark aus, dass vorübergehend sogar der Handel ausgesetzt werden musste. Die Verluste kumulieren sich mittlerweile diesseits und jenseits des Atlantiks auf ein Minus von mehr als 20 Prozent. Ein Ende dieser Abwärtsentwicklung ist noch nicht abzusehen. Die Einschätzung der zu erwartenden Ereignisse fällt bei derart gravierenden systemischen Krisen besonders schwer und hinkt meist der Wirklichkeit hinterher.

Auch wenn die Coronakrise nicht mit der Finanzkrise von 2008 vergleichbar ist: In diesem Punkt ähneln sich die Verlaufsmuster. War es damals eine auf Grund der Lehman-Pleite einsetzende Vertrauenskrise zwischen den Banken, die das Weltfinanzsystem an den Rand des Zusammenbruchs brachte, ist es diesmal eine Welle der Angst vor weiteren Ansteckungen, die zu Einbrüchen der Nachfrage und konjunkturellen Folgeschäden führt. Während eines solchen Vorgangs ist nicht absehbar, wann er sein Ende findet und wieder mit einer Erholung zu rechnen ist.

In der Coronakrise wird das vorrangige Interesse, gesundheitliche Schäden abzuwenden, von realen wirtschaftlichen Gefahren überlagert. Obwohl die Bemühungen, eine Pandemie zu vermeiden, auch dem Interesse an wirtschaftlicher Stabilisierung entsprechen, kommt es doch zu heiklen Interessenkonflikten überall dort, wo der Schutz vor Verbreitung des Virus zum wirtschaftlichen Stillstand führt. Da die Absage von Großveranstaltungen oder gar die Erklärung ganzer Gebiete zu Notstandszonen sofortige Umsatzeinbrüche auslöst und Arbeitsplätze gefährdet, erweisen sich Entscheidungen über die jeweilige Angemessenheit als Gratwanderung.

Beherzte Interventionen!

Koronargefäße sind Arterien und Venen, die für die Versorgung des Herzmuskels mit Blut sowie dessen Abtransport sorgen. In bildhafter Analogie dazu bringt nun das Coronavirus die Gefahr mit sich, das Herz-Kreislauf-System der Weltwirtschaft ernsthaft zu gefährden. Nur beherzte Interventionen der Politik wie der Notenbanken werden verhindern können, dass daraus ein Multiorganversagen mit nachfolgenden Dauerschäden wird. Die erforderliche finanzärztliche Intervention wird allerdings dadurch erschwert, dass die Weltwirtschaft noch immer am Tropf von Notfallmaßnahmen hängt, die eigentlich einer zeitlich begrenzten Bekämpfung der Finanz- und der nachfolgenden Eurokrise gelten sollten.

So waren etwa die zuletzt ungesund übersteigerten Börsenkurse eine direkte Folge der Niedrigzinspolitik der EZB, die ihre Nullzinspolitik derart lange fortgesetzt hat, dass nun weitere Zinssenkungen als Maßnahmen zur Ankurbelung der Konjunktur ausscheiden. Auch das Instrument großvolumiger Anleihekäufe durch die Europäische Zentralbank wurde weitgehend ausgereizt. Gerade jetzt, wo sein Einsatz vielleicht bald zwingend notwendig werden könnte, kann es schon deshalb nicht angewendet werden, weil die vereinbarte Höchstquote der Staatsanleihen-Ankäufe in mehreren Eurostaaten bereits ausgeschöpft ist. Sobald sich die Kreditwürdigkeit ohnehin hoch verschuldeter Staaten im Gefolge der coronabedingten Konjunktureinbrüche verschlechtert, wird daraus ein höchst unangenehmes Problem.

Mit der Erklärung ganz Italiens zur Sperrzone drängt es sich rascher als erwartet auf, steht doch die Kreditwürdigkeit der drittgrößten Volkswirtschaft Europas auf dem Spiel. Die ursprünglich angepeilten Verschuldungsgrenzen werden schon deshalb nicht zu halten sein, weil der konjunkturelle Einbruch und der Verlust an Arbeitsplätzen nur mit hohem budgetärem Einsatz in Grenzen gehalten werden kann. Da nicht nur das Virus ansteckend ist, sondern auch die von ihm ausgelöste Konsum- und Investitionsunlust, wird nun eine Rezession in ganz Europa immer wahrscheinlicher. Von den Kursverlusten an den Aktienbörsen betroffene Anleger werden Kaufzurückhaltung üben. Dies trifft nicht nur die jetzt schon geschädigte Tourismus- und Reisebranche, sondern am Ende die meisten Branchen des Handels, des Handwerks und der Industrie.

Die Schwächung der von der einbrechenden Nachfrage betroffenen Unternehmen führt zwangsläufig zu wachsenden Schwierigkeiten bei der Bedienung von Krediten und der Rückzahlung von Anleihen. Auf das Bankensystem kommen damit Belastungen zu, auf die es trotz des im Rahmen der Bankenunion eingerichteten Abwicklungsmechanismus nicht vorbereitet ist. Keiner der sogenannten „Stresstests“, mit denen in den vergangenen Jahren Krisensituationen simuliert wurden, war in seiner Wirkungsweise mit dem vergleichbar, was nun an systemischen Belastungen auf die Großbanken zukommt. Diese sind trotz aller im überkomplexen Regelwerk von „Basel III“ beschlossenen Maßnahmen – im Unterschied zu den meisten der kleineren und mittleren Institute – nicht mit genügend Eigenkapital ausgestattet, um ein Finanzbeben der sich jetzt abzeichnenden Stärke durchzustehen. Entgegen aller Beschwörungen werden sich daher im Interesse der Volkswirtschaften Bankenrettungen als unumgänglich erweisen.

Neue Spielregeln

Europas Finanzminister werden in dieser außergewöhnlichen Situation überdies neue Spielregeln für die Staatshaushalte der Mitgliedsländer festsetzen müssen. Nachdem schon die Finanzkrise zu einer Steigerung der an der Wirtschaftskraft gemessenen Staatsschuldenquoten aller Euroländer um durchschnittlich mehr als ein Drittel geführt hatte, ist auch diesmal mit einer sprunghaften Erhöhung dieser zentralen Verschuldungskennzahl zu rechnen. Sie ergibt sich allein schon aus den erforderlichen Stützungen für Kurzarbeit und aktive Arbeitsmarktpolitik sowie die Ausreichung von Garantien für Überbrückungskredite an Unternehmen.

Für die besonders betroffenen Volkswirtschaften der Eurozone wird die Begebung zusätzlicher Anleihen allerdings nur bei Aufrechterhaltung des extrem niedrigen Zinsniveaus machbar sein. Damit sich eine Situation wie in den Jahren nach der Finanzkrise nicht wiederholt, als die Kosten der Staatsanleihen höher verschuldeter Länder in die Höhe schnellten, wird es sich deshalb als unumgänglich erweisen, das schon länger geplante Projekt des Europäischen Währungsfonds aus der Schublade zu holen und in die Wirklichkeit zu bringen. Europa steht vor einer entscheidenden Bewährungsprobe. Nur mit zupackendem Krisenmanagement und kluger Überarbeitung der Spielregeln des Euroraumes können dessen meist betroffenen Mitgliedsstaaten nach Abklingen des Virus wieder geheilt aus der Intensivstation fiskalischer und geldpolitischer Sondermaßnahmen entlassen werden.

Ein Thema. Viele Standpunkte. Im FURCHE-Navigator weiterlesen.

In Kürze startet hier der FURCHE-Navigator.

Steigen Sie ein in die Diskurse der Vergangenheit und entdecken Sie das Wesentliche für die Gegenwart. Zu jedem Artikel finden Sie weitere Beiträge, die den Blickwinkel inhaltlich erweitern und historisch vertiefen. Dafür digitalisieren wir die FURCHE zurück bis zum Gründungsjahr 1945 - wir beginnen mit dem gesamten Content der letzten 20 Jahre Entdecken Sie hier in Kürze Texte von FURCHE-Autorinnen und -Autoren wie Friedrich Heer, Thomas Bernhard, Hilde Spiel, Kardinal König, Hubert Feichtlbauer, Elfriede Jelinek oder Josef Hader!