Brauchen wir den Euko? Lässt sich darauf eine eindeutige positive oder negative Antwort geben? Die einheitliche Währung ist die konsequente Fortsetzung der Europäischen Integration, die sich in verschiedenen Etappen von der Gründung der EWG im Jahre 1958 bis zur Errichtung eines gemeinsamen Marktes von 360 Millionen Konsumenten entwickelt hat. Die Freizügigkeit von Waren, Dienstleistungen, Kapital und Personen innerhalb der Brüsseler Gemeinschaft ermöglicht eine grenzüberschreitende Arbeitsteilung, deren Intensität bisher nirgends und nie zuvor zwischen souveränen Staaten erreicht worden ist. Diese Liberalisierung, deren Schritte von Interessengruppen immer wieder bekämpft, im nachhinein jedoch stets begrüßt wurden, ist eine wesentliche Grund unseres heutigen Wohlstandes.

Die Vorteile einer einheitlichen Währung sind vor allem bei einer kleinen Volkswirtschaft gegeben, da die Wechselkursschwankungen wegfallen. Kleinere und mittlere Unternehmen werden vom Euro stärker profitieren. Transnationale Konzerne beschäftigen ganze Abteilungen mit Finanzderivaten zur Sicherung gegen Wechselkursschwankungen. Exportorientierte Klein- und Mittelunternehmen sind überdies viel stärker auf einzelne Märkte konzentriert. Sie können das Wechselkursrisiko nicht durch eine weltweite Differenzierung ihrer Produktstandorte und Absatzmärkte vermindern. Der Euro erleichtert den Einkauf im Ausland und macht Vormaterialien billiger. Großkunden können nicht länger kleinen Exporteuren das Risiko der Wechselkursschwankungen überlassen. Europatouristen können sich die Um-wechslung der Valuta ersparen und verfügen damit über ein um vier Prozent größeres Urlaubsbudget. Innovation wirkt sich ohne zusätzliche Kosten auf den gesamten Markt der EU aus. Die Berechnung der Marktkosten wird einfacher.

Für eine relativ kleine und überdies mittelständisch orientierte Volkswirtschaft wie Osterreich, die mit den Mitgliedern der EU institutionell und ökonomisch auf das engste verbunden ist, besteht zur Teilnahme an der Währungsunion keine ernstzunehmende Alternative.

Bei einer so grossen Umstellung

MISS ES DOCH Uli YVCIITEII .E GEBEN?

Es wäre eine Illusion zu glauben, daß der Umtausch völlig problemlos vor sich gehen kann. Die organisatorischen Anforderungen sind gewaltig. So müssen - um ein Beispiel zu nennen - 700.000 Einkaufswagen der Su-permarktketten, 150.000 Verkaufsautomaten und 40.000 Kaffeeautomaten umgerüstet werden. Nicht weniger stark ist das gesamte Rechnungswesen betroffen.

Die Einführung des Euro ist mit hohen, allerdings nur einmal anfallenden Kosten verbunden. Der gesamte Aufwand wird auf zwölf bis 14 Milliarden Schilling geschätzt. Die 1 lälfte davon entfällt auf die Banken.

Schließlich werden psychologische Barrieren zu überwinden sein. Die neue Rechnungseinheit wird etwas weniger als den 14fachen Wert des bisherigen Schilling betragen. Der Nachfolger des Groschen, der Cent, wird zu Ehren kommen. 50 Cent werden immerhin sieben Schilling sein.

Doch die Vorteile, die dem einzelnen und der Wirtschaft zugute kommen werden, überwiegen diese Negativa bei weitem.

Wie sicher ist es, dass der Euro überhaupt kommt? Viele Experten - nicht alle - sind der Meinung, daß der point of no return bereits erreicht ist. Allerdings lassen sich unerwartete politische Entwicklungen in dieser labilen Phase der europäischen Wirtschaft (Strukturprobleme, hohe Arbeitslosigkeit) nicht völlig ausschließen. Das Wahlergebnis in Frankreich, das überraschend hohe Budgetdefizit in Deutschland sind Unsicherheitsfak-toren, die in Rechnung zu stellen sind.

Zweifellos wären die Kosten und Risiken einer Verschiebung enorm. In diesem Falle müßte mit einem starken Aufwertungsdruck gegenüber den stabilen EU-Währungen (D-Mark, Schilling, Hollandgulden) gerechnet werden. Die Folgen wären eine Verschlechterung der Wettbewerbsbedingungen im Export und Fremdenverkehr, Beeinträchtigung des Wirtschaftswachstums, Beschränkung des wirtschaftspolitischen Spielraums und noch größere Beschäftigungsprobleme.

Was genau bemerken die Österreicher am 1. Jänner 1999? In welcher Form wird der Schilling dann end-1,1 li ii. migescikkit?

Bereits Anfang Mai 1998 werden die an der gemeinsamen Währung teilnehmenden Länder auf der Grundlage der sogenannten Konvergenzkriterien des Vertrages von Maastricht (Haushaltsdefizit, Stand der öffentlichen Schulden, Inflationsrate, Wechselkurse, langfristige Zinssätze) bestimmt.

Mit 1. Jänner 1999 werden die Umrechnungskurse der nationalen Währungen zum Euro und damit der nationalen Währungen der Teilnehmerländer untereinander unwiderruflich festgelegt. Kursschwankungen zwischen diesen Volkswirtschaften sind dann völlig ausgeschlossen.

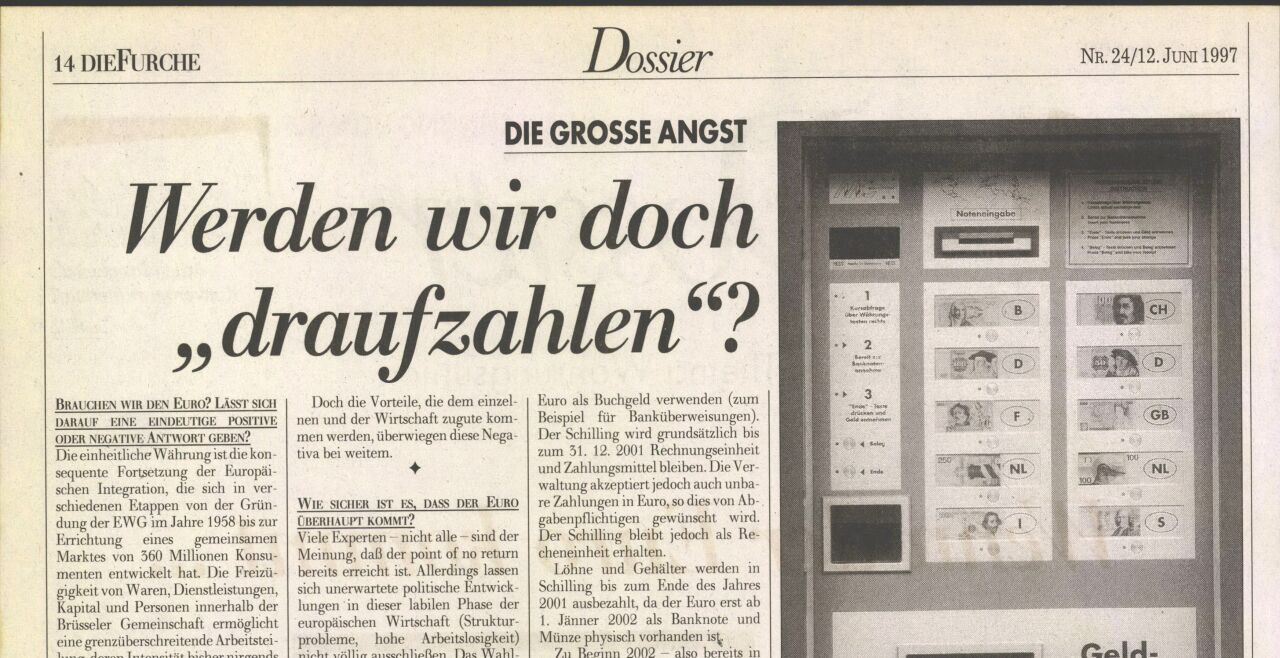

Zum gleichen Zeitpunkt können private Firmen und Behörden den

Euro als Buchgeld verwenden (zum Beispiel für Banküberweisungen). Der Schilling wird grundsätzlich bis zum 31. 12. 2001 Rechnungseinheit und Zahlungsmittel bleiben. Die Verwaltung akzeptiert jedoch auch unbare Zahlungen in Euro, so dies von Abgabenpflichtigen gewünscht wird. Der Schilling bleibt jedoch als Recheneinheit erhalten.

Löhne und Gehälter werden in Schilling bis zum Ende des Jahres 2001 ausbezahlt, da der Euro erst ab 1. Jänner 2002 als Banknote und Münze physisch vorhanden is.

Zu Beginn 2002 - also bereits in etwa dreieinhalb Jahren - löst der Euro den Schilling auch bei Bargeld ab. Die Zahlung bei der Milchfrau erfolgt dann in Euro und Cent. In den ersten Monaten können jedoch Euro und Schilling parallel verwendet werden, doch ist die Umstellung auf den Euro spätestens am 1. Juli 2002 abgeschlossen. Der Euro ist dann das alleingültige Zahlungsmittel in den Teilnehmerländern. Der Schilling verliert seine Funktion als gesetzliches Zahlungsmittel.

Schillingbanknoten und Münzen werden nach gegenwärtiger Gesetzeslage weitere 20 Jahre, also bis 2022, von der Österreichischen Nationalbank kostenlos umgetauscht.

Wieviel Schilling ist ein Euro wert?

Er wird nach dem gegenwärtigen Stand der Dinge etwa 13,66 Schilling betragen.

Besteht die Gefahr, dass man ai,s einfacher bf rger doch letztlich irgendwie „draufzahlt”?

Nein, diese Gefahr besteht ganz sicher nicht. Man muß zwischen einer „Währungsreform”, wie wir sie in Österreich zweimal erleben mußten, und einer „Währungsumstellung” unterscheiden. Die Währungsreformen nach den beiden Weltkriegen waren Notmaßnahmen, um den Geldüberhang zu beseitigen, die Inflation in den Griff zu bekommen und die Kriegsbewirtschaftung überflüssig zu machen. Galoppierende Inflation, die - wie vor kurzem noch in Rest-

Jugoslawien - zur völligen Vernichtung des Geldvermögens führt, entsteht dann, wenn der Geldmenge kein entsprechendes Warenangebot mehr .gegenübersteht.

Das ist heute Gott sei Dank in den Ländern der EU nicht der Fall. Der Euro ist die gemeinsame Währung hochentwickelter EU-Mitglieder mit anstandslos funktionierender Markt Wirtschaft und außerordentlich niedriger Inflation.

Könnte es aber nicht doch sein, dass der Euro tatsächlich ai,s Weich-währung geboren wird oder sich 7,li einer solchen entwickelt? Die Mitgliedsländer der EU haben in der Vergangenheit keinen einheitlichen Kurs bei der Wechselkursgestaltung eingeschlagen. Vor allem Deutschland, die Niederlande und Österreich verfolgten stets eine konsequente Stabilitätspolitik und verfügen so über eine harte, oft aufwertungsverdächtige Währung. Andere EU-Länder, wie etwa Italien oder Dänemark, hatten lange Zeit keine großen Bedenken, Abwertungen als Export- und Konjunkturstütze zu benützen. Diese Option wird ihnen in

Zukunft nicht mehr zur Verfügung stehen, da die Wechselkurse - wie erwähnt ein für allemal fixiert sind.

Um Turbulenzen innerhalb der Währungsunion zu vermeiden, wurde ein Stabilitätspakt vereinbart, der im wesentlichen folgende Bestimmungen enthält:

Ein Frühwarnsystem wird die nationale Haushaltspolitik ständig überwachen. Die Mitgliedsstaaten werden mittelfristige Haushaltsziele „nahe am Ausgleich oder sogar im Überschuß” bestimmen. Die als Eintrittsbedingungen in die Wirtschafts- und Währungsunion festgelegten drei Prozent öffentliche Defizite in Relation zum Bruttoinlandsprodukt werden als dauernde Obergrenze festgeschrieben. Bei einer Überschreitung wird ein Sanktionsverfahren automatisch eingeleitet. Ausnahmen von der Drei-Prozent-Grenze sind eng und klar definiert. Sie werden bei einem Bückgang des Bruttoinlandsproduktes von zwei Prozent oder mehr gewährt. Bei einer Schrumpfung zwischen 0,75 Prozent und zwei Prozent muß das betroffene Land begründete Nachweise für eine Ausnahme bringen. Bei einer Verringerung um weniger als 0,75 Prozent verzichtet das Land auf eine Inanspruchnahme der Ausnahmeregel. Die Dauer des Verfahrens ist ge nau bestimmt. Sanktionen erfolgen binnen zehn Monaten, falls das Land keine wirksamen Gegenmaßnahmen ergreift. Die Sanktionen sind so hoch festgelegt, daß sie jederzeit eine abschreckende Wirkung erzielen. Geldstrafen kommen jenen Ländern zugute, die das Limit von drei Prozent eingehalten haben. Bei der Einschätzung des künftigen Euro-Wechselkurses sind die Fachleute gespalten.

Einige glauben, daß der Euro mit der soliden D Mark nicht Schritt halten könne, sodaß die Investoren in den Dollar gehen werden. Die Europäische Zentralbank werde nicht in der Lage seien, gegen alle Inflationsbestrebungen so energisch aufzutreten, wie dies die Deutsche Bundesbank tun kann.

Eine andere Denkschule vertritt die Meinung, daß die Bedeutung des Euro als Leitwährung viele Zentralbanken und Investoren veranlassen würde, ihr Dollarguthaben zu diver-sifizieren. Schon heute sind - so wird argumentiert - die Devisenreserven in Dollar auf 64 Prozent gefallen (gegenüber 80 Prozent zu Beginn der siebziger Jahre).